Många av de sajter där privatpersoner kan ägna sig åt valutaspekulation erbjuder också valutahandel med hävstång, vilket innebär att de är villiga att låta sina klienter handla med valutor på kredit.

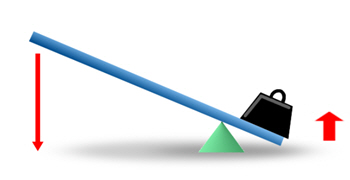

Att ägna sig åt valutahandel med hävstång gör att du kan tjäna större belopp när det går bra, men du riskerar också att göra större förluster när det går dåligt och du kan hamna i en situation där du blir skyldig pengar. Att ägna sig åt valutahandel med hävstång gör det möjligt att förlora mer pengar än vad du har i ditt konto hos mäklare.

Exempel: Du sätter in 1 000 kronor till en mäklarsajt på internet. Efter några framgångsrika valutatransaktioner har du 1 500 kronor på kontot. Nu börjar du handla med hävstång och gör ett köp á 10 000 kronor. Det går inte bra och du förlorar allt. Du är nu skyldig mäklaren mellanskillnaden.

Det är inte bara valutamäklare som erbjuder hävstänger, utan många andra mäklare har liknande erbjudanden. Det finns till exempel gott om aktiemäklare som låter sina klienter köpa aktier på kredit. Valutamäklarna utmärker sig dock genom att erbjuda så stora hävstänger.

Varför erbjuder mäklare valutahandel med hävstång?

Två av de vanligaste anledningarna till att mäklare låter klienter ägna sig åt valutahandel på kredit:

Två av de vanligaste anledningarna till att mäklare låter klienter ägna sig åt valutahandel på kredit:

- Det gör handeln med valutor mer lockande för vanliga konsumenter. Man behöver inte ha en stor bankrulle tillgänglig för att börja göra transaktioner som är stora nog att det ska bli en rejäl vinst om det går bra.

- Mäklaren tjänar pengar på varje transaktion, oavsett om klienten gör en vinst eller förlust. De flesta mäklare har inte några fasta avgifter per transaktion, utan hur mycket de tjänar på en klients transaktion påverkas av storleken på transaktionen.Detta innebär dels att mäklare gärna vill att klienterna ska göra många transaktioner, dels att mäklare gärna vill att transaktionerna ska vara stora. Det är hur mycket klienten omsätter under en viss tidsperiod som avgör vad mäklaren tjänar, och om mäklaren låter klienten handla på kredit kan klienten omsätta mycket större belopp än utan kredit.

Hur stor kredit kan jag få?

Hur stor kredit man kan få varierar mellan de olika valutamäklarna, och de kan också göra individuella bedömningar som innebär att vissa klienter erbjuds större krediter än andra.

Det är mycket vanligt att krediten beviljas i relation till hur mycket pengar du har i ditt konto hos mäklaren. Om du till exempel får ett erbjudande om hävstången 1:20 innebär det att du kan handla för 20 000 kronor om du har 1 000 kronor i ditt handelskonto.

Som nämnts ovan finns det gott om valutahandlare som är väldigt generösa med krediterna och till exempel erbjuder 1:50, 1:100 eller 1:200.

Viktigt att tänka på är att man inte måste utnyttja hela sin hävstång. Om du har 2 000 kronor på kontot och blir beviljad en kredit på 100 000 kronor innebär det inte att du måste handla för 100 000 kronor för att kunna använda krediten. Du kan välja att vara försiktig och till exempel begagna dig av krediten för att kunna göra ett köp för 3 000 kronor istället för de 2 000 kronor du annars hade fått begränsa dig till.

Självklart är det som alltid viktigt att absolut inte riskera pengar man inte har råd att förlora. Detta gäller oavsett om det rör sig om insatta kontanter eller om lånade pengar, men konsekvenserna kan ofta blir ännu värre när man förlorar lånade pengar istället för kontanter eftersom det skapas en fordran som kan lämnas vidare till Kronofogden för indrivning om man inte betalar tillbaka.

Storleken på positionen kan påverka

En stor position anses generellt sett vara mer riskfylld än flera små, och storleken på en position kan därför påverka valutamäklarens villighet att låna ut pengar till dig.

Det kan alltså vara så att din vanliga hävstång på 1:100 visar sig vara otillgänglig när du vill använda den för att göra ett jätteköp av AUD. När du istället vill göra fyra mindre köp av AUD, CAD, EUR och JPY finns hävstången där trots att du vill handla för ett större belopp än vad du ursprungligen tänkt köpa bara AUD för. Spridningen av köpen anses minska risken för förlust.

Stop loss

Det är vanligt att valutamäklare som erbjuder hävstångshandel kräver att automatiska stopp-loss order är i bruk när du använder utländsk valuta som säkerhet för din kredit. Stopp-loss innebär att en tillgång automatiskt bjuds ut till försäljning om marknadsvärdet sjunker ned till en viss nivå.

Det är vanligt att valutamäklare som erbjuder hävstångshandel kräver att automatiska stopp-loss order är i bruk när du använder utländsk valuta som säkerhet för din kredit. Stopp-loss innebär att en tillgång automatiskt bjuds ut till försäljning om marknadsvärdet sjunker ned till en viss nivå.

Exempel: Du får låna 100 000 kronor att köpa CAD för, förutsatt att en stopp-loss sätts i bruk som gör att dina CAD säljs av om växelkursen förändras så att 1 CAD blir värd mindre än 6,00 kronor.

Du betalar 100 000 kronor för 15 255 CAD. Under en tid ser allt bra ut och priset på CAD stiger stadigt gentemot den svenska kronan. Men så sker en politisk incident i Kanada och värdet på den kanadensiska dollarn sjunker snabbt gentemot den svenska kronan. När växelkursen når 1 krona = 6 kanadensiska dollar slår din automatiska stopp-loss till och dina kanadensiska dollar bjuds ut till försäljning och köps för den kursen. För 15 255 CAD får du 91 530 SEK. Du har alltså realiserat en förlust på 8 470 kronor.

Å ena sidan är en stopp loss bra eftersom den kan begränsa hur mycket man förlorar. Å andra sidan känns det surt att se en stopp-loss slå till när man själv är övertygad om det bara handlar om en högst tillfällig svängning i växelkursen. Om situationen i Kanada reder upp sig redan nästa dag och värdet på CAD börjar öka igen gentemot den svenska kronan är det väldigt trist att sitta där med en realiserad förlust och inga CAD på kontot.

Värt att tänka på är också att en stopp-loss inte är någon garanti för att tillgången säljs vid den nivån där din stopp-loss slår till. I exemplet ovan fanns det omedelbart köpare som var villiga att betala 6 kronor styck för dina kanadensiska dollar, så en affär kunde genomföras. Det skulle dock lika gärna ha blivit så att ingen nappade på erbjudandet och dina dollar därför fick ligga ute till försäljning ända tills någon köpte dem för 5,50 kronor styck eller 5 kronor styck eller ännu lägre, beroende på hur marknaden ser ut.

Hos vissa mäklare finns möjlighet att använda sig av villkorad stopp-loss, men det är sällan ett tillgängligt alternativ för position som köpts med hjälp av hävstång. Har man däremot köpt hela posten för sina egna pengar kan det finns möjlighet att lägga in en stopp-loss som till exempel innebär att hela posten ska bjudas ut till försäljning om växelkursen understiger 1:6,00 men att allt som ligger kvar som osålt ska dras tillbaka från marknaden när växelkursen nått ned till 1:5,90.